一、金属网价方面

注:9月份第2周指9月8日至9月12日;9月份第1周指9月1日至9月5日

二、宏观信息

(一)本周宏观事件

1.8月核心CPI同比上涨0.9%,涨幅连续第4个月扩大,利好金属价格。

2.美国劳8月PPI环比意外下降0.1%,为四个月来首次转负;数据强化了市场对美联储9月降息的预期,利好金属价格。

(二)次周宏观事件提示

1.9月16日美国公布8月零售销售月率、美国8月进口物价指数月率。

2.9月18日美联储FOMC公布利率决议和经济预期摘要,当天美联储主席鲍威尔召开货币政策新闻发布会。

三、产品分析

(一)一水硫酸锌

交期紧张,需求逐步复苏叠加原料成本坚挺,预计价格高位坚挺。

1.供应方面:供应量稳定,厂家排单紧张,报价暂稳。

本周一水硫酸锌生产厂家开工率89%,产能利用率69%,环比持平。主流厂家排单至10月中上旬,部分厂家排单至10月下旬。

2.需求方面:需求回暖。

(1)出口方面:订单充裕。澳洲处于需求旺季,中美洲伴随雨季来临,需求有增加;南美地区因上半年备货充足,近期交货放缓。

(2)国内方面:饲料行业需求情况逐步回暖;化肥行业季节性备货带动下,需求进一步增加。

3.原料方面:成本居高不下。

(1)次氧化锌:成交系数高位。市场整体宏观情绪偏暖,美国PPI数据加强美联储降息预期,提振金属锌网价,进一步拉高次氧化锌成本。

(2)硫酸:各地价格高位稳定。湖南地区出厂报650-700元/吨;广西地区出厂报660-720元/吨;华北及山东地区出厂报650-780元/吨;东北及蒙东地区出厂报700-900元/吨。

4.饲料集团厂家动态:积极采购,排单发货。

5.周行情预测:价格高位坚挺。

在原料成本坚挺及各行业需求复苏背景下,厂家维持排单发货,预计一水锌价格持稳运行,临时订单交期受限,议价空间较小。

6.建议:按需采购。

出口订单交期约30天,国内交期7-10天不等,建议国内客户提前10天确定采购计划,根据自身库存适当备货,国外客户充分考虑运输时间。

(二)七水硫酸锌

供需关系较稳定,原料成本支撑,预计高品质七水锌价格持稳为主。

1.供应方面:供应紧张,价格高位坚挺。

本周七水硫酸锌生产厂家开工率77%,环比下降9%,数据变动源于副产厂家;产能利用率59%,环比下降10%,部分厂家检修造成高品质产品供应紧张。

2.需求方面:国内方面需求稳定,出口订单充裕。

3.原料方面:次氧化锌、硫酸价格在高位暂稳。

4.周行情预测:价格持稳。

在原料成本坚挺及各行业需求平稳背景下,预计高品质七水锌价格持稳,临时订单不排除价格上行的可能。

5.建议:按需采购

建议国内客户提前10天确定采购计划,根据自身库存按需采购,国外客户充分考虑运输时间。

(三)活性氧化锌

需求复苏叠加原料成本坚挺,预计产品价格上行。

1.供应方面:主流厂家报价较上周上涨100-200元/吨。

本周活性氧化锌生产厂家开工率82%,环比持平;产能利用率55%,环比上涨11%。主流厂家排单至10月中旬,厂家交货紧张,本周主流厂家报价上涨。

2.需求方面:饲料和橡胶两个主流行业需求有不同程度增加。

(1)饲料行业:生猪养殖进入到传统需求旺季,氧化锌需求量回升。

(2)橡胶行业:进入九、十月份汽车消费旺季,带动轮胎行业逐步复苏。

(3)脱硫行业:钢厂及焦化企业在环保及利润双重压力下,主动减产,对氧化锌需求低迷。

3.原料方面:次氧化锌、硫酸价格在高位暂稳;因纯碱库存高位,价格弱势运行。

4.饲料集团厂家动态:按需采购

部分饲料三十强客户进行采购备货,目前维持排单发货。

5.周行情预测:价格高位坚挺

下游需求温和复苏,预计活性氧化锌价格持稳。

6.建议:提前采购,适当备货

因各厂家产品品质不一、交货期不等,建议客户及时关注厂家生产动态和自身库存提前15天采购备货。

(四)一水硫酸锰

交期紧张,需求复苏,上周市场调整了报价,本周价格暂稳。

1.供应方面:交货紧张局势进一步增加。

本周硫酸锰生产厂家开工率76%,环比下降5%;产能利用率49%,环比下降3%。主流厂家排单至10月下旬,部分厂家排单至11月。

2.需求方面:整体需求向好。

(1)出口方面:厂家订单充足。澳洲及中美洲需求旺季来临;南美地区因上半年备货充足,近期发货速度有所放缓。

(2)国内方面:饲料行业需求情况逐步回暖;化肥行业存季节性备货。

3.原料方面:成本高位支撑。

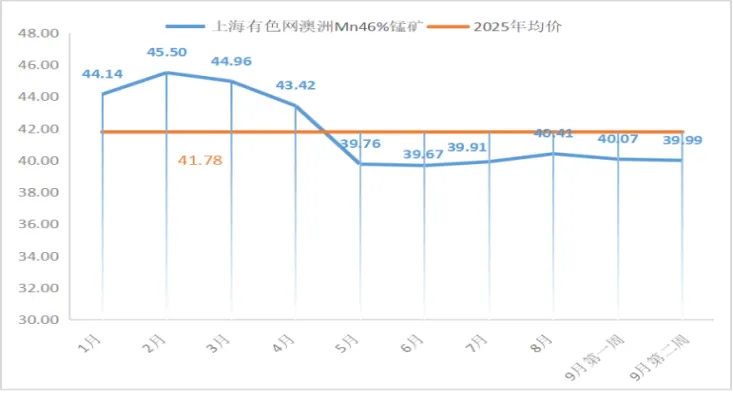

(1)锰矿方面:价格持稳运行。(上海有色网)

(2)硫酸方面:价格高位稳定。湖南地区出厂报650-700元/吨;广西地区出厂报660-720元/吨。

4.周行情预测:价格高位坚挺,厂家在生产成本线徘徊,暂无议价空间。

5.建议:国内海运发货客户充分考虑运输时间提前30天备货。

(五)硫酸铜

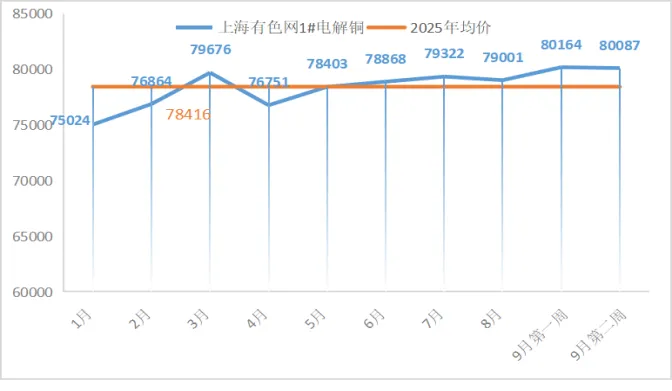

宏观情绪利好铜网价,预计硫酸铜价格跟随上行。

1.供应方面:供应量稳定,考虑到产品价格较高,合作模式多为零星采购。

本周硫酸铜生产厂家开工率100%,产能利用率45%,环比持平。生产端受原料价格波动影响,主要以签订周订单为主。

2.需求方面:平稳略有回升,受限于铜网价上涨,观望居多。

北方水产料有逐步转弱预期,南方水产量仍有需求支撑,畜禽行业随着天气转凉需求有所回升。

3.原料方面:紧张,采购系数长期居高不下。

上游部分原料厂家对蚀刻液深加工为海绵铜或氢氧化铜加快资金流转,销售至硫酸铜行业占比缩小,成交系数刷新高位。铜网价在宏观情绪转暖背景下有上涨可能,再次推高原料成本。

4.饲料集团厂家动态:按需采购。

饲料三十强客户维持月度招标采购,维持排单发货。

5.周行情预测:价格温和上涨

铜网价高位运行,加之蚀刻液采购困难,预计硫酸铜价格上涨。

6.建议:提前一周,适当备货

厂家交货期7天左右,建议客户结合自身库存择机备货。

(六)硫酸亚铁

主流厂家有减产预期,本周报价较上周涨50元/吨。

1.供应方面:供应量稳定,排单紧张。

本周硫酸亚铁生产厂家开工率75%,产能利用率24%,环比持平,生产厂家排单至11月。

2.需求方面:采购积极性提升。

随着前期库存消化,下游备货意愿加强;在厂家交货紧张背景下,按需采购。

3.原料方面:采购紧张,湖北地区钛白粉主流生产厂家发生生产事故停产,七水亚铁供应紧张局势进一步加剧。

钛白粉下游需求持续低迷,部分厂家钛白粉库存积压,导致开工率低位,七水亚铁供应紧张,加之磷酸铁锂行业对于七水亚铁需求较高,原料紧张局势进一步加剧。

4.饲料集团厂家动态:按需采购

饲料集团厂家备货意愿浓厚,厂家生产量受限情况下,按需签单为主。

5.周行情预测:价格高位坚挺

原料副产七水亚铁供应紧缺,厂家交货紧张,暂无议价空间。

6.建议:提前采购,适当备货

国内交货期10天左右,建议需求端结合库存提前做好采购计划。

(七)碘酸钙

供需平衡,预计价格持稳运行。

1.供应方面:碘酸钙纯粉供应量稳定。

本周碘酸钙生产厂家开工率100%,产能利用率36%,主流厂家排单至10月上旬。

2.需求方面:整体需求平稳。

水产料有逐步转弱预期,但畜禽行业随着天气转凉需求有所回升。

3.原料方面:价格稳定。

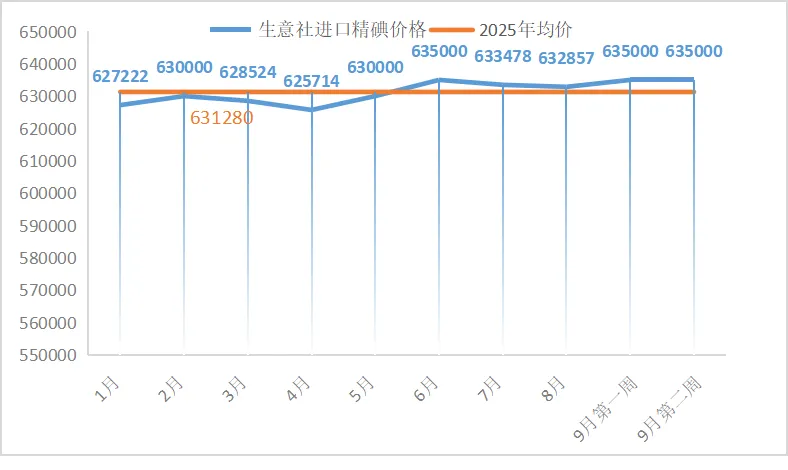

目前国内碘市场运行平稳,智利进口精碘到货量稳定,碘化物生产厂家生产稳定。

4.周行情预测:价格持稳运行

供需关系无较大,价格持稳运行。

5.建议:按需采购

主流厂家纯粉交货期15天,稀释剂交货期10天左右,建议客户结合生产规划及库存需求提前做采购规划。

(八)亚硒酸钠

原料价格稳定,供需平衡,预计价格持稳运行。

1.供应方面:供应稳定。

本周亚硒酸钠生产厂家开工率100%,产能利用率36%,环比持平,本周厂家报价持稳,主流厂家排单至9月底。

2.需求方面:需求平稳

畜禽料厂家低库存运行策略,以刚需补库为主;南方地区水产旺季维持亚硒酸钠基本需求量。

3.原料方面:厂商挺价,价格持稳运行

二氧化硒市场供需两端均未出现明显变化,下游需求持续低迷,持货商挺价意愿较强,但实际成交有限。

4.周行情预测:价格持稳运行

原料价格较为稳定,在供需平衡背景下,价格持稳运行。

5.建议:按需采购

主流厂家纯粉交货期7天,稀释剂交货期10天左右,建议结合自身库存,按需采购。

(九)氯化钴

原料价格有上涨预期,预计氯化钴价格上涨。

1.供应方面:供应稳定。

本周氯化钴生产厂家开工率100%,产能利用率44%,环比持平。本周厂家报价持稳。主流厂家排单至9月底。

2.需求方面:受天气转凉影响,需求有回升。

北方地区天气转凉,反刍料逐步进入到需求旺季,预期后续需求量环比增加。

3.原料方面:预计上行

市场对9月刚果金钴原料出口政策延续预期偏悲观,推动中游企业积极备货,采购情绪明显升温。同时,部分上游厂商采购氯化钴,以较高价格锁定货源,进一步助推市场价格上行。(上海有色网)

4.周行情预测:价格小幅上涨

受原料价格上涨,氯化钴原料成本支撑加强,预计价格小幅上涨。

5.建议:适当备货

主流厂家纯粉交货期7天,稀释剂交货期10天左右,建议需求端结合库存情况提前做好采购备货计划。

如对数据有异议或进一步交流行情信息,请联系周经理:15933617080