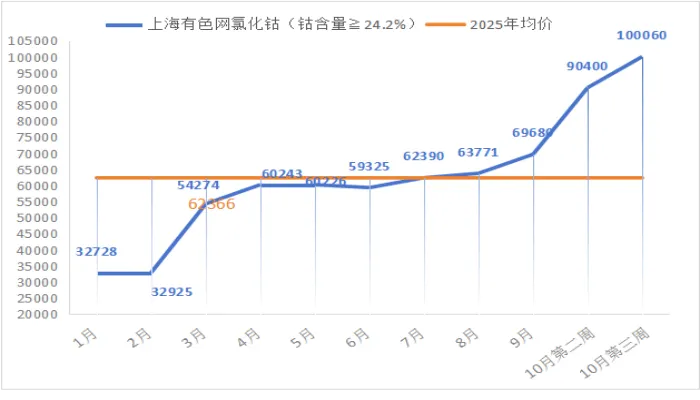

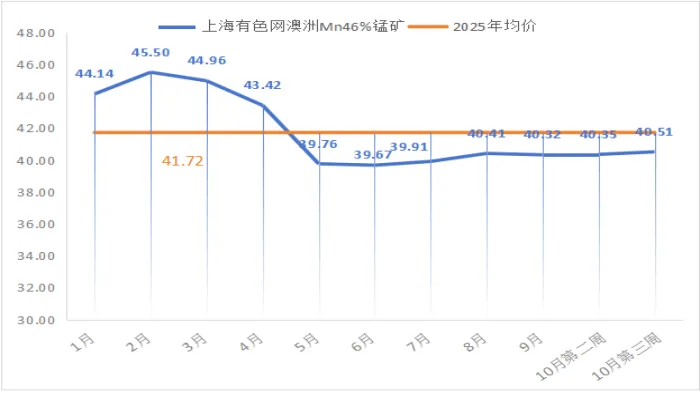

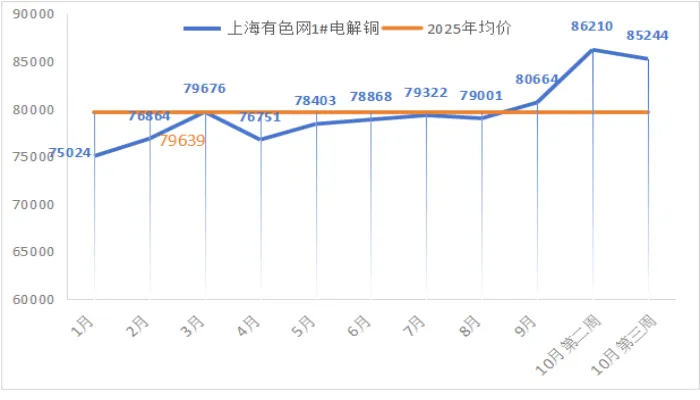

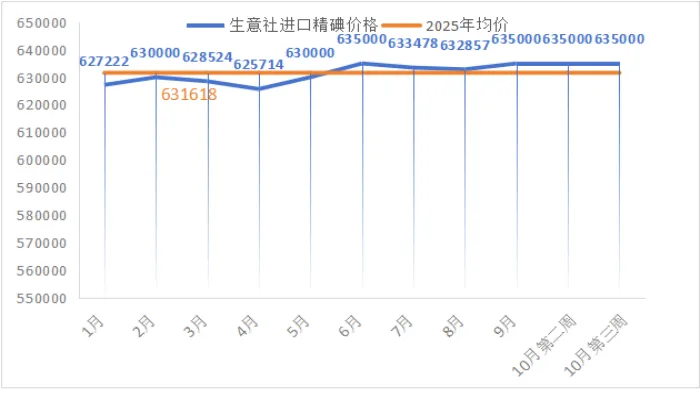

一、金属网价方面

注:10月份第3周指10月13日至10月17日;10月份第2周指10月9日至10月10日(10月6日至10月8日为法定节假日暂无报价)

二、宏观信息

(一)本周宏观事件

1.中方实施一连串贸易反制措施后,特朗普释放愿与中国达成协议平息紧张局势的信号,一定程度上缓解市场避险情绪,利好金属价格。

2.美联储褐皮书显示美国消费支出呈微幅下降,劳动力市场普遍低迷,同时美联储理事米兰支持今年再降息两次,共同推动市场对于美联储降息预期升温,利好金属价格。

(二)次周宏观事件提示

1.10月20日10:00,国家统计局将发布2025年三季度国民经济运行情况,公布2025年前三季度国内生产总值(GDP)初步核算结果等数据。

三、产品分析

(一)一水硫酸锌

出口发货情绪不佳,部分厂家因库存积压,报价较上周下调50-100元/吨不等;特异指标产品价格持稳。

1.供应方面:受出口船期及终端需求不佳影响,部分厂家产生库存。

本周一水硫酸锌生产厂家开工率89%,环比上涨11%,产能利用率75%,环比上涨5%。主流厂家排单至10月下旬,部分厂家排单至11月上旬。

2.需求方面:平稳过渡期。

(1)出口方面:各地区订单分化,交货放缓。

(2)国内方面:饲料行业受终端肉蛋奶价格持续下滑以及饲料价格的持续上涨,养殖情绪不佳,需求复苏未达预期;化肥行业南方地区季节性备货带动下,需求进一步增加。

3.原料方面:成本居高不下。

(1)次氧化锌:成交系数不断刷新年内高位。

计价基础锌网价:在供强需弱背景下,受美联储降息预期加强影响,预计短期锌价小幅上涨,提高次氧化锌采购成本。

(2)硫酸:各地价格上涨为主。湖南地区上涨50元/吨,出厂报470-590元/吨;广西地区持稳,出厂报630-730元/吨;华北及山东地区上涨40元/吨,出厂报610-690元/吨;东北及蒙东地区上涨20元/吨,出厂报720-920元/吨。

4.饲料集团厂家动态:部分集团厂家随着节前备货消化,本周陆续询单采购。

5.周行情预测:在原料成本支撑下,预计价格暂无大幅回落空间。

本周生产厂家订单延续性尚可,维持在一个月左右。受限于出口发货节奏放缓,部分厂家产生库存,为回笼资金缓解库存压力,报价小幅下探;在原料成本坚挺背景下,预计后期暂无大幅回落可能。

6.建议:按需采购。

出口订单交期约20天,国内交期3-5天不等,建议国内客户提前7天确定采购计划,国外客户充分考虑运输时间。

(二)七水硫酸锌

供需关系较稳定,原料成本支撑,预计高品质七水锌价格持稳为主。

1.供应方面:供应紧张,价格高位坚挺。

本周七水硫酸锌生产厂家开工率91%,环比上涨9%,产能利用率68%,环比上涨7%,厂家排单至11月上旬。

2.需求方面:国内各行业需求稳定,出口订单充裕。

3.原料方面:次氧化锌采购成本高位,各地硫酸价格上涨为主。

4.周行情预测:价格持稳。

在原料成本坚挺及各行业需求平稳背景下,预计高品质七水锌价格持稳,临时订单不排除价格上行的可能。

5.建议:按需采购

建议国内客户提前10天确定采购计划,根据自身库存按需采购,国外客户充分考虑运输时间。

(三)活性氧化锌

需求复苏叠加原料成本坚挺,预计产品价格高位坚挺。

1.供应方面:主流厂家报价较上周持稳。

本周活性氧化锌生产厂家开工率82%,环比下降9%;产能利用率58%,环比持平。主流厂家排单至11月下旬,本周报价暂无变化。

2.需求方面:饲料和橡胶两个主流行业需求有不同程度增加。

(1)饲料行业:尽管9月仔猪价格暴跌,但仔猪存栏基数仍处于历史高位,仔猪存栏高位带动氧化锌需求量回升。

(2)橡胶行业:汽车消费旺季带动轮胎行业逐步复苏。

(3)脱硫行业:钢厂及焦化企业在环保及利润双重压力下,终端控产运行,氧化锌需求暂无明显回升。

3.原料方面:次氧化锌采购成本上涨;硫酸价格上涨;纯碱价格有回调,西部主流厂家下降50元/吨,出厂报价910-950元/吨,东部主流厂家下降30元/吨,出厂报价1100-1170元/吨。

4.饲料集团厂家动态:部分集团厂家随着节前备货消化,本周陆续询单采购。

5.周行情预测:价格高位坚挺。

下游需求温和复苏,预计活性氧化锌价格持稳。

6.建议:提前采购,适当备货

因各厂家产品品质不一、交货期不等,建议客户及时关注厂家生产动态和自身库存提前15天采购备货。

(四)一水硫酸锰

供需较为稳定,本周厂家价格暂稳。

1.供应方面:交货紧张局势放缓,供需较为平稳。

本周硫酸锰生产厂家开工率95%,环比持平;产能利用率62%,环比上涨6%。主流厂家排单至11月初,部分厂家排单至11月中下旬。

2.需求方面:逐步复苏。

(1)出口方面:整体订单充裕,澳洲及中美洲需求较为平稳;南美地区受出口船期及上半年备货影响,厂家发货放缓。

(2)国内方面:饲料行业受终端肉蛋奶价格持续下滑以及饲料价格的持续上涨,养殖情绪不佳,需求复苏未达预期;特种肥行业因终端需求不明确,备货积极性不足。

3.原料方面:成本高位支撑。

(1)锰矿方面:锰矿现货报价始终保持坚挺。(上海有色网)

(2)硫酸方面:湖南地区上涨50元/吨,出厂报470-590元/吨;广西地区持稳为主,出厂报630-730元/吨;

4.周行情预测:价格高位坚挺,厂家在生产成本线徘徊,预计价格持稳运行。

5.建议:陆运发货提前7天确定采购计划,国内海运发货客户充分考虑运输时间提前30天备货。

(五)硫酸铜

随着印尼铜矿停产市场信息消化,本周铜网价下滑。带动本周硫酸铜报价较上周下降200-300元/吨。

1.供应方面:供应量稳定。

本周硫酸铜生产厂家开工率100%,产能利用率45%,环比持平。

2.需求方面:随着铜价回落,加之需求端节前备货消化,本周市场活跃度有好转。

3.原料方面:紧张且采购系数长期居高不下。

上游部分原料厂家对蚀刻液深加工为海绵铜或氢氧化铜加快资金流转,销售至硫酸铜行业占比缩小,成交系数刷新高位。

4.饲料集团厂家动态:部分集团厂家随着节前备货消化,本周陆续询单采购。

5.周行情预测:价格高位坚挺。

美联储降息可能进一步增加,受宏观面利好影响,预计铜价仍有支撑。

6.建议:提前10天,择机备货。

需求端备货量增加,厂家交货期10天左右,建议客户结合自身库存在铜网价回调时择机备货。

(六)硫酸亚铁

本周主流厂家报价持稳。

1.供应方面:供应量稳定,排单发货。

本周硫酸亚铁生产厂家开工率75%,产能利用率24%,环比持平,生产厂家排单至11月。

2.需求方面:需求平稳。

节前需求端备货相对较为充足,节后采购积极性恢复不及预期;随着部分厂家加大出货,价格出现小幅震荡,一定程度上抑制需求端备货。

3.原料方面:采购紧张。

钛白粉需求依旧低迷,钛白粉厂家开工率处于低位,七水硫酸亚铁为钛白粉生产过程中的产品。厂家现状直接影响七水硫酸亚铁的市场供应,磷酸铁锂对七水硫酸亚铁需求稳定,进一步缩减七水硫酸亚铁流向亚铁行业的供应量。

4.饲料集团厂家动态:部分集团厂家随着节前备货消化,本周陆续询单采购。

5.周行情预测:价格持稳运行。

虽原料七水亚铁仍处于供应短缺局势,但部分厂家有成品硫酸亚铁库存积压,不排除价格短期小幅下降可能。

6.建议:提前采购,适当备货。

国内交货期吨包3-5天,小包7-10天,建议需求端结合库存提前做好采购计划。建议需求端结合自身生产情况,借助厂家出货意愿增强,择机进行适当备货。

(七)碘酸钙

供应进一步紧张,不排除价格小幅上涨可能。

1.供应方面:碘酸钙纯粉供应偏紧。

本周碘酸钙生产厂家开工率100%,环比持稳;产能利用率30%,环比下降4%,主流厂家排单至11月上旬。

2.需求方面:需求稳定。

水产料陆续进入尾声,但反刍行业随着天气转凉进入到需求旺季,弥补水产料需求量;整体呈现“南降北增”的缓慢复苏趋势。

3.原料方面:价格稳定。

目前国内碘市场运行平稳,智利进口精碘到货量稳定,碘化物生产厂家生产稳定。

4.周行情预测:供应吃紧,不排除价格小幅上涨可能。

5.建议:厂家交期延长,提前确定采购。

主流厂家纯粉交货期15天,稀释剂交货期10天左右,建议客户结合生产规划及库存需求提前做采购规划。

(八)亚硒酸钠

原料价格稳定,供需平衡,预计价格持稳。

1.供应方面:供应稳定。

本周亚硒酸钠生产厂家开工率100%,产能利用率36%,环比持平,本周厂家报价持稳,主流厂家排单至11月上旬。

2.需求方面:需求稳定。

水产养殖需求逐步收尾,但禽类饲料仍保持稳定添加量;反刍动物进入冬季育肥期,对硒元素需求上升,带动亚硒酸钠用量复苏。

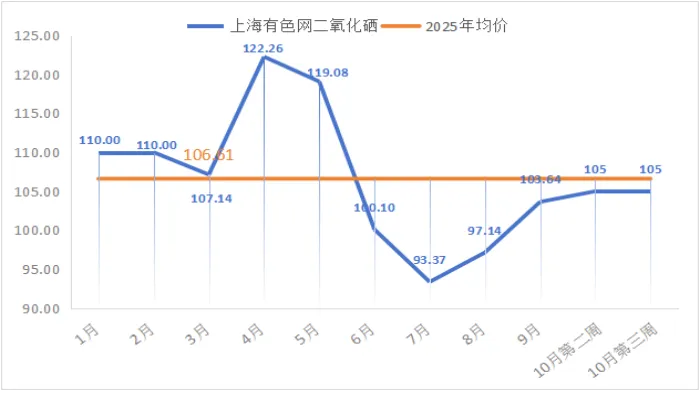

3.原料方面:价格持稳运行。

目前市场粗硒供应商惜售情绪浓厚,连带二氧化硒及精硒市场也进入了观望状态,市场人士依旧表示随着粗硒原料强势不减,二氧化硒的成本居高不下,暂无低价出货的可能性。(上海有色网)

4.周行情预测:价格持稳,但不排除小幅上涨可能。

5.建议:按需采购。

主流厂家纯粉交货期7天,稀释剂交货期10天左右,建议结合自身库存,按需采购。

(九)氯化钴

供需平稳,本周报价持稳。

1.供应方面:供应稳定。

本周氯化钴生产厂家开工率100%,产能利用率44%,环比持平。本周厂家报价持稳,主流厂家排单至11月上旬。

2.需求方面:受天气转凉影响,反刍料需求有所回升。

受原料价格波动影响,需求端普遍采取“随采随用”策略,库存维持低位;同时对高价接受度有限,短期内需求增长空间受成本制约。

3.原料方面:

自9月22日刚果(金)出口解禁政策公布后,市场一度出现恐慌情绪,但经历近一个月的消化后,恐慌心态逐步消退。受年底及明年需求预期转弱影响,下游企业采购行为更趋谨慎。但考虑到上游仍具备价格上行动力,预计下周氯化钴价格或将继续上行。(上海有色网)

4.周行情预测:价格持续小幅上涨。

受原料价格上涨,氯化钴原料成本支撑加强,预计价格后续进一步上涨。

5.建议:适当备货。

主流厂家纯粉交货期7天,稀释剂交货期10天左右,建议需求端结合库存情况提前做好采购备货计划。